Atualizado: 23 de ago. de 2023

Entenda como é essencial para os dentistas declararem corretamente seu imposto de renda, resultando em uma gestão contábil eficiente, sem problemas com a receita federal.

Existem muitas dúvidas sobre a Declaração de Imposto de Renda para dentistas. Por exemplo, um dentista precisa declarar o imposto de renda? Quais são as obrigações fiscais para evitar problemas com a Receita Federal? Como não cometer os erros que levam à malha fina?

Um artigo da Infomoney mostra, que de acordo com a Receita Federal, em 2022, 1.032.279 contribuintes caíram na malha fina. Portanto, mais de 1 milhão de contribuintes tiveram suas Declarações de Imposto de Renda retidas em malha fina pela Receita Federal em 2022 por algum erro no preenchimento.

Dessa forma, assim como para os demais nichos, é essencial entender que o imposto de renda para dentistas é fundamental para evitar não só a retenção da Declaração de Imposto de Renda em malha fina, mas também evitar multas e intimações pela Receita Federal.

Por isso, preparamos este artigo com tudo que você precisa saber sobre imposto de renda para dentista, as principais dúvidas, particularidades tributárias, obrigações fiscais e muito mais.

Não deixe de ler esse artigo até o final, pois apresentaremos uma solução completa que pode transformar a contabilidade da sua clínica.

Neste blog você verá:

- O que é o imposto de renda para dentista?

- Por que é necessário declarar o imposto de renda?

- Obrigatoriedade da entrega da Declaração de Imposto de Renda

- Informe corretamente seus rendimentos

- Imposto de renda: Declaração Simplificada ou Completa?

- Tabela do imposto de renda 2023

- Como fazer imposto de renda para dentista?

- Novidades da Declaração de Imposto de Renda 2023

- Carnê leão on-line

- Conclusão

Saiba mais sobre diversidade de pagamentos para dentistas lendo o Blog post: Meios de Pagamento para Dentistas: como aumentar o poder de compra dos seus pacientes.

O que é o imposto de renda para dentista?

O imposto de renda para dentista é um tributo federal obrigatório que incide sobre a renda ou os rendimentos de um profissional.

Se você é dentista pessoa física e recebe de pacientes particulares, deve pagar mensalmente o seu imposto de renda antecipado, que é o carnê leão.

Além do pagamento mensal e obrigatório do carnê leão, anualmente, o profissional dentista deve enviar também a sua Declaração de Imposto de Renda.

A Declaração de Imposto de Renda se torna obrigatória para todos os contribuintes que atingem determinada renda anual. Ao deixar de enviar a Declaração ou a faça de maneira errada, pode incorrer em multas e até mesmo suspensão do CPF.

É importante que os dentistas entendam as regras e os procedimentos para a Declaração do Imposto de Renda, a fim de evitar problemas com o Fisco.

Por que é necessário declarar o imposto de renda?

Você até pode não saber nada de contabilidade, mas, com certeza, tem o conhecimento que cair na malha fina significa problema. Portanto, esse é um resultado que todos querem evitar e os dentistas não fogem a essa regra. Deixar de enviar a Declaração de Imposto de Renda ou fazê-la de maneira errada, pode incorrer em multas e até suspensão do CPF.

Por isso, é extremamente importante não perder o prazo para enviar a Declaração de Imposto de Renda e fazê-la corretamente, independente do profissional ter seu consultório próprio, ou alugar horário ou prestar serviço em clínicas odontológicas.

O prazo para entrega da Declaração do Imposto de Renda pode ser alterado ou não de um ano para o outro. Nesse ano de 2023, o prazo de entrega começou dia 15 de março às 8h e vai até às 23h59 do dia 31 de maio.

Obrigatoriedade da entrega da Declaração de Imposto de Renda

Está obrigado a apresentar a Declaração de Imposto de Renda referente ao exercício de 2023 a pessoa física residente no Brasil que, no ano-calendário de 2022:

- Recebeu mais de R$ 28.559,70 de renda tributável no ano de 2022 (salário, aposentadoria, receita do consultório ou aluguéis, por exemplo);

- Ganhou mais de R$ 40 mil de rendimentos isentos, não tributáveis ou tributados na fonte no ano (como indenização trabalhista ou rendimento de poupança);

- Teve ganho de capital com a venda de bens (venda de casa, por exemplo);

- Realizou operações de venda em bolsas de valores, de mercadorias, de futuros e assemelhadas cuja soma foi superior a R$ 40.000,00 ou com apuração de ganhos líquidos sujeitas à incidência do imposto;

- Recebeu mais de R$ 142.798,50 em atividade rural ou pretenda compensar, no ano-calendário de 2022 ou posteriores, prejuízos de anos-calendário anteriores ou do próprio ano-calendário de 2022;

- Teve, em 31 de dezembro, a posse de bens de valor de mais de R$ 300 mil;

- Passou à condição de residente no Brasil em qualquer mês e nessa condição encontrava-se em 31 de dezembro.

- Os estrangeiros passam a ser obrigados a enviarem a Declaração de Imposto de Renda quando ingressam no Brasil com visto permanente em qualquer mês, e nessa condição se encontrava em 31 de dezembro do ano-calendário ou com visto temporário para trabalhar com vínculo empregatício ou atuar como médico do Programa Mais Médico. Além disso, o estrangeiro com visto temporário que permaneça no Brasil mais de 184 dias, dentro de um período de 1 ano, passa a ser considerado um residente no Brasil, logo obrigado a entregar a Declaração de Ajuste Anual;

- Optou pela isenção do imposto de renda sobre o ganho de capital na venda de imóvel residencial e comprou outro num prazo de 180 dias.

É bom ressaltar que essas regras de obrigatoriedade podem mudar de um ano para o outro. Lembrando que, você dentista, deve estar atento se não se enquadra em alguma dessas situações que o obrigue a enviar a sua Declaração de Imposto de Renda.

Informe corretamente seus rendimentos

Rendimentos são ganhos referentes ao ano anterior e devem ser informados ao declarar o imposto de renda para dentistas. Os rendimentos tributáveis são aqueles passíveis de tributação, como salário, aluguel, aposentadoria, pró-labore e prestação de serviço da atividade profissional.

Os valores recebidos e os saldos no período devem constar na Declaração de Imposto de Renda para dentistas, sendo apresentados de forma acumulada, contando ainda com as retenções de imposto de renda e INSS.

Listamos alguns dos informes de rendimentos importantes para a sua Declaração de Imposto de Renda. São eles:

- Bancos;

- INSS;

- Corretoras de investimentos;

- Empresas que trabalhe ou preste serviço;

- Convênios para os quais você presta serviço;

- Pagamento do seu Plano de Saúde

- Aluguéis

Informar corretamente seus rendimentos e dentro do prazo estabelecido vai isentar o contribuinte de penalidades devido ao descumprimento de prazos ou de prestação de informações falsas.

Se a fonte pagadora não der as informações aos beneficiários ou fornecer com falta de exatidão o informe de rendimentos e a retenção do imposto, ela fica sujeita ao pagamento de multa de R$41,43 por documento.

Caso uma fonte pagadora prestar informação falsa sobre rendimentos pagos, deduções ou imposto retido na fonte, estará sujeita à multa de 300% sobre o valor que for indevidamente utilizado como redução do imposto sobre a renda devida.

Imposto de renda: Declaração Simplificada ou Completa?

Ao realizar a Declaração do Imposto de Renda, o dentista deve escolher entre a Declaração Simplificada ou a Declaração Completa. A escolha entre as duas opções pode fazer diferença no valor final do imposto a pagar ou a restituir. Por isso, é importante que o dentista entenda as diferenças entre elas e saiba qual é a melhor opção para o seu caso.

A Declaração Simplificada é a opção mais indicada para os dentistas que têm poucas despesas dedutíveis. Nessa modalidade, é aplicado um desconto padrão de 20% sobre os rendimentos tributáveis, limitado a R$16.754,34, sem a necessidade de comprovação das despesas. Isso significa que o dentista não poderá deduzir nenhuma despesa, nem mesmo o Livro Caixa.

Já a Declaração Completa é indicada para os dentistas que possuem muitas despesas dedutíveis, como dependentes, gastos com instrução, despesas médicas e Livro Caixa. Nessa opção, é possível deduzir todas as despesas comprovadas, o que pode resultar em uma redução significativa do valor do imposto a pagar ou em uma restituição maior. Porém, para aproveitar esse benefício, o dentista precisa reunir todos os documentos comprobatórios das despesas dedutíveis.

Dessa forma, para escolher a melhor opção entre a Declaração Simplificada e a Declaração Completa, o dentista precisa avaliar o volume de despesas dedutíveis que possui e se o desconto padrão da Declaração Simplificada é vantajoso em seu caso. O próprio Programa da Declaração faz a comparação entre esses dois modelos, ajudando na melhor escolha.

É recomendável que o dentista procure um contador para auxiliá-lo na escolha da melhor opção e garantir que a Declaração esteja em conformidade com as leis fiscais e tributárias. Assim, o dentista evita possíveis erros na Declaração e pode aproveitar os benefícios fiscais de forma adequada.

Tabela do imposto de renda 2023

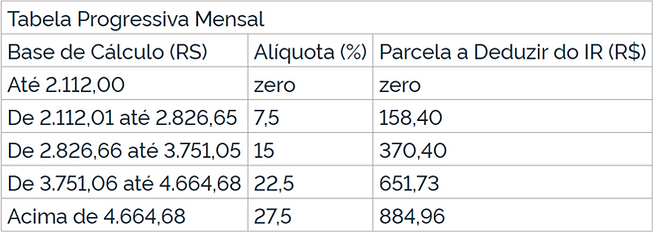

Em 30 de abril de 2023, foi publicada a Medida Provisória nº 1.171,que altera a tabela do imposto de renda a partir de maio de 2023.

Alternativamente às deduções previstas por Lei, essa Medida Provisória trouxe um desconto simplificado mensal de 25% do valor máximo da faixa com alíquota zero da tabela progressiva mensal (R$528,00), caso seja mais benéfico ao contribuinte.

A tabela do imposto de renda já entrou em vigor desde o dia 01 de maio de 2023, porém, precisa ainda ser aprovada pelo Congresso Nacional em até 120 dias para não perder validade.

Veja a seguir a nova tabela do imposto de renda válida a partir de maio de 2023

Como fazer imposto de renda para dentista?

O prazo para entregar a sua Declaração de Imposto de Renda não é tão extenso e deixar para fazer a entrega perto da data limite não é aconselhável. Saber como declarar corretamente seu imposto de renda é essencial para não correr o risco de cair na malha fina e prejudicar seu negócio.

Dentistas que prestam serviços para pessoas físicas

Se os rendimentos declarados são de origem de atendimentos prestados a pessoas físicas, o dentista deverá inserir essas informações na ficha “Rendimentos tributáveis recebidos de pessoa física”.

O dentista pessoa física é o responsável por todo o recolhimento do imposto de renda antecipado durante o ano, mês a mês, por meio do Carnê Leão Web, onde o imposto de renda é calculado e um DARF é emitido, podendo ser pago em qualquer instituição bancária.

No momento da Declaração do Imposto de Renda para dentistas, basta importar os valores informados no Carnê Leão Web para o programa gerador da Declaração.

Dentistas que prestam serviços para empresas

Você deve receber um informe de rendimentos da pessoa jurídica contratante e informar na Declaração o nome e o CNPJ da instituição, o imposto de renda e o INSS retidos na fonte pela empresa contratante.

Por exemplo, se você atende Convênio, deve informar na sua Declaração de Imposto de Renda os valores brutos recebidos no ano anterior, assim como os valores das retenções tanto de INSS, como de imposto de renda. Esses valores são extraídos do Informe de Rendimentos que o Convênio tem a obrigação de lhe entregar.

Vencimento das cotas do imposto a pagar

À opção do contribuinte, o saldo do imposto a pagar poderá ser parcelado em até 8 cotas iguais, mensais e sucessivas, observado o seguinte:

- Até 31/5 – Vencimento da 1ª cota ou cota única;

- Último dia útil de cada mês, até a 8ª cota em 28/12 – Vencimentos das demais cotas. A essas cotas serão acrescidos juros equivalentes à taxa SELIC, acumulada mensalmente, calculados a partir da data prevista para a entrega da Declaração de rendimentos até o mês anterior ao do pagamento e de 1% no mês do pagamento.

A opção pelo débito automático da 1ª cota ou cota única somente é possível para Declarações entregues até dia 10/05

Deduções da Declaração de Imposto de Renda

Quem faz a opção pela Declaração Completa, pode deduzir algumas despesas previstas por Lei. As principais deduções da Declaração de Imposto de Renda são:

Dependentes: A dedução é de R$2.275,08 por dependente. Podemos citar como dependentes:

- Companheiro(a) com quem o contribuinte tenha filho ou viva há mais de 5 anos ou cônjuge

- Filho ou enteado até 21 anos de idade ou, se estiver cursando ensino superior ou escola técnica de segundo grau, até 24 anos de idade ou em qualquer idade quando incapaz

- Irmão, neto ou bisneto, sem arrimo dos pais, de quem o contribuinte detenha a guarda judicial, até 21 anos, ou, se estiver cursando ensino superior ou escola técnica de segundo grau, até 24 anos de idade ou em qualquer idade quando incapaz

- Pais, avós e bisavós que, em 2022, tenham recebido rendimentos tributáveis ou não até R$ 22.847,76

- Menor pobre até 21 anos que o contribuinte crie e eduque e de quem detenha a guarda judicial

- Pessoa absolutamente incapaz, da qual o contribuinte seja tutor ou curador.

Se os dependentes de um dentista possuem rendimentos próprios, é necessário que esses rendimentos sejam informados e especificados na Declaração de Imposto de Renda do titular. Geralmente, não é válido declarar como dependente quem tem receita, mas cada caso é um caso e precisa ser avaliado.

Os rendimentos tributados recebidos pelos dependentes serão somados aos próprios rendimentos do titular da Declaração de Imposto de Renda, o que pode aumentar o imposto devido, caso as deduções dos dependentes não sejam consideráveis.

Se for mais vantajoso não incluir o dependente na sua Declaração, não esqueça de verificar se ele se enquadram nas regras de obrigatoriedade para a entrega da Declaração de Imposto de Renda do ano em questão. Em caso afirmativo, preencha uma Declaração de Imposto de Renda para você e outra para ele em separado.

- Cada pessoa só pode ser considerada dependente em uma única Declaração de Imposto de Renda. O casal deverá decidir quem deve incluir os filhos como dependentes.

- Alimentando é diferente de dependente. O alimentando é o beneficiário da pensão alimentícia judicial ou por acordo feito por escritura pública.

- O pai que paga pensão alimentícia para o filho deve declará-lo como alimentando e não como dependente. Já as mães, devem inseri-lo como dependente, caso julgue vantajoso.

Pensão Alimentícia: Só é dedutível as importâncias pagas a título de pensão alimentícia nos casos de decisão judicial ou acordo por escritura pública. O acordo verbal entre as partes não é dedutível da Declaração de Imposto de Renda.

Despesas com Instrução: Despesas com educação infantil (creches e pré-escolas), ensino fundamental, ensino médio, ensino técnico, graduação, pós-graduação, mestrado e doutorado são dedutíveis da Declaração de Imposto de Renda. Atualmente, o limite anual individual de dedução com instrução é R$3.561,50.

Despesas com uniforme, transporte escolar, material escolar e didático, cursos de idiomas e dança não são dedutíveis da Declaração de Imposto de Renda.

Despesas Médicas: São consideradas despesas médicas os gastos com médicos, dentistas, psicólogos, fisioterapeutas, terapeutas ocupacionais, fonoaudiólogos, hospitais, exames laboratoriais, serviços radiológicos, aparelhos ortopédicos, próteses ortopédicas e planos de saúde.

Não existe limite de dedução para despesas médicas e, por isso mesmo, deve-se ter muito cuidado com os documentos comprobatórios dessas deduções. O recomendado é que, além do recibo ou nota fiscal, você tenha também o comprovante de pagamento como, por exemplo, a transferência por PIX.

Previdência Social: Todo pagamento feito ao INSS é dedutível da Declaração de Imposto de Renda.

Previdência Privada: A previdência privada do tipo PGBL é dedutível da Declaração de Imposto de Renda. A previdência privada do tipo VGBL não é dedutível. O limite de dedução da previdência privada do tipo PGBL é até 12% da renda bruta anual tributável.

Livro Caixa: Para o Dentista Pessoa Física, o Livro Caixa é a dedução mais importante da Declaração de Imposto de Renda. Nesse documento é lançada toda a entrada e saída de dinheiro do consultório, ou seja, todas as receitas e todas as despesas.

A legislação permite ao Dentista Pessoa Física deduzir algumas despesas decorrentes do exercício da respectiva atividade profissional para pagar menos imposto. Temos como exemplos dessas deduções: salários dos funcionários e encargos trabalhistas (INSS e FGTS), aluguel, condomínio, luz, IPTU, internet, material de dental, laboratório de prótese, anuidade do CRO, material de limpeza e descartáveis, propaganda e Congressos.

O limite de dedução das despesas escrituradas no Livro Caixa é a própria receita. Portanto, nunca as despesas do Livro Caixa podem ser maiores que a receita. Nunca.

É importante destacar que toda a documentação utilizada na Declaração de Imposto de Renda deve ser guardada para uma possível prestação de contas perante à Receita Federal no caso de malha fina. A grande maioria desses documentos devem ser guardados pelo prazo de 5 anos.

Declare seus bens

A Receita Federal quer conhecer o seu patrimônio e, principalmente, se você teve receita e rendimentos capazes de justificar o seu aumento patrimonial. Para isso, você deve declarar todos os seus bens e direitos e de seus dependentes. Sempre é bom lembrar que declarar não significa obrigatoriamente pagar imposto de renda.

Na ficha “Bens e Direitos”, o dentista deverá declarar a compra e a venda realizada em 2022 de bens como veículos, imóveis e terrenos. Também deverá declarar conta corrente, aplicações financeiras, poupança, previdência privada do tipo VGBL, participações societárias, caso seja sócio de uma empresa, bem relacionado com exercício da atividade, jóias, ações negociadas ou não na Bolsa de Valores, investimentos e criptomoedas.

A ficha “Bens e Direitos” não se resume somente aos bens que você possui, mas caso você também tenha direito a receber algum pagamento no valor igual ou superior a R$5 mil, e ainda não recebeu, você deverá informá-lo nesta ficha.

O contribuinte que estiver emprestando dinheiro a outro deve fazer o lançamento do valor a receber na ficha de “Bens e Direitos”, informando na descrição o CPF contra quem ele tem o crédito. Além disso, é necessário colocar o saldo do valor que tem direito a receber e ir abatendo à medida que vai recebendo a devolução deste empréstimo.

Já para quem está recebendo o dinheiro emprestado, deve fazer o lançamento na ficha de “Dívidas e Ônus Reais”. É preciso lançar o valor recebido como uma dívida informando o CPF da pessoa física com a qual você tem a sua dívida. E, à medida que a dívida estiver sendo abatida, é necessário informar a redução nos campos específicos na ficha “Dívidas e Ônus Reais”.

Declare seus rendimentos isentos

Mesmo que você tenha direito à isenção, você pode enviar a Declaração do Imposto de Renda para dentista 2023. Então, por que uma pessoa isenta deveria realizar a Declaração do Imposto de Renda?

Um dos motivos para enviar a Declaração, mesmo sendo isento, é receber uma parte do imposto de volta quando você tem valores de imposto retido na fonte que podem ser restituídos, ou seja, quando você paga mais impostos do que deveria no último ano e a Receita Federal restitui esse valor a mais. Outro caso é quando o declarante precisa de um documento para comprovar a renda.

Novidades da Declaração de Imposto de Renda 2023

A primeira novidade foi em relação ao prazo de entrega que iniciou em 15 de março e irá terminar em 31 de maio de 2023.

A outra novidade foi a possibilidade da Declaração pré-preenchida disponível desde o início do prazo da entrega, em 15 de março, diferentemente dos anos anteriores. O motivo, segundo a Receita, foi a alteração da data de início do envio do documento.

As vantagens da Declaração pré-preenchida são:

- Importação das informações da Declaração de Imposto de Renda do ano anterior – as informações das principais fichas da Declaração de Imposto de Renda do ano anterior, como Bens e Direitos e Dívidas e Ônus Reais, são importadas.

- Importação dos dados preenchidos no carnê leão web – ao iniciar a Declaração de Imposto de Renda a partir da pré-preenchida, automaticamente, os dados digitados durante todo o ano de 2022 no carnê leão web são importados.

- Importação da receita dos Convênios – quem atende Convênio e teve retenção de imposto de renda, as informações do total da receita em 2022 de cada Convênio, a retenção de INSS e a retenção de imposto de renda são importadas.

- Importação do pagamento do plano de saúde – o valor pago ao seu Plano de Saúde é importado, além do pagamento a clínicas médicas, laboratórios e profissionais de saúde pessoas físicas que utilizam o carnê leão web

- Pagamento feito à previdência privada – o valor contribuído à Previdência Privada também é importado

Mas atenção, a versão pré-preenchida da Declaração de Imposto de Renda só é possível para quem tem a senha gov.br nível prata ou ouro. Além disso, você é responsável pela conferência dos dados importados e deve fazer todas as correções como alterar ou excluir as informações importadas.

Carnê leão on-line

Segundo a legislação brasileira, qualquer pessoa, física ou jurídica, deve pagar imposto sobre a renda recebida. Como já informamos no início dessa leitura, os dentistas pessoas físicas que não possuem vínculo empregatício devem recolher o imposto de renda antecipado, que é o carnê leão, quando recebem de pacientes particulares. Em resumo, se um dentista pessoa física recebe de outras pessoas físicas, sem imposto retido na fonte, deve pagar o carnê leão.

Não existe mais a versão para baixar do Programa Carnê Leão para lançar as receitas e despesas do consultório para gerar o DARF (Documento de Arrecadação de Receitas Federais). Desde fevereiro de 2021, foi instituído o Carnê Leão Web, que é on-line e está disponível no portal eCac.

Para fazer o recolhimento do carnê leão, o contribuinte deverá acessar o portal do eCac, inserir os dados de acesso (CPF, código e senha) e clicar na opção “Meu Imposto de Renda” e após “Acessar Carnê Leão”, preenchendo os dados solicitados.

Após o lançamento da receita e das despesas, ocorre o cálculo do imposto devido. Mesmo que os recebimentos estejam compreendidos na faixa de isenção do imposto de renda para dentistas, não havendo imposto a ser pago, é preciso fazer o lançamento. Se um imposto foi pago a maior ou indevidamente, ele pode ser compensado através do próprio carnê leão web, em meses posteriores ao pagamento ou na declaração de rendimentos.

No caso dos dentistas com carteira assinada, o imposto de renda é retido diretamente pela fonte pagadora e o ajuste anual vai dizer se o dentista pagou mais do que devia ao governo, ou seja, se terá direito à restituição, ou se ainda precisa fazer algum ajuste e pagar mais imposto.

Quem está obrigado a pagar o Carnê Leão?

Todos os dentistas que recebem rendimentos provenientes de pessoas físicas ou de pagamentos vindos do exterior são obrigados a pagar o Carnê Leão. Portanto, são obrigados ao recolhimento do imposto na forma do Carnê Leão os dentistas pessoas físicas que recebem rendimentos provenientes de trabalho sem vínculo empregatício de outras pessoas físicas;

Outra situação que obriga ao pagamento do Carnê Leão é se o dentista recebe aluguéis de um imóvel alugado para outra pessoa física.

Como o Carnê Leão deve ser pago?

O Carnê Leão é feito de forma on-line pelo portal do eCac no Carnê Leão Web. O dentista poderá emitir a guia de pagamento, DARF, com o valor devido e pagar em qualquer agência bancária, no caixa eletrônico ou mesmo pelo internet banking da sua instituição financeira.

Quando pagar?

O recolhimento do imposto deverá ser feito até o último dia útil do mês subsequente ao do recebimento do rendimento. Se, por exemplo, um dentista receber um pagamento no dia 10 de maio, ele terá até o dia 30 de junho do mesmo ano para fazer o recolhimento do DARF.

O que acontece com quem não faz o pagamento obrigatório?

Caso o contribuinte não cumpra com sua obrigação do pagamento do carnê leão, a primeira sanção é a incidência de juros e multa sobre o débito devido, além do risco de cair na malha fina.

A Receita Federal não tem como verificar todas as operações que acontecem no país, mas a cada ano que passa, a Receita pode contar com as inovações e o aperfeiçoamento da tecnologia, “fechando o cerco” contra os inadimplentes e a sonegação fiscal.

Caso fique comprovado que houve erro proposital no preenchimento, ocultação ou mesmo fraude, o contribuinte pode ser enquadrado no crime de sonegação fiscal, cujas sanções vão desde o pagamento de multa até o cumprimento de 2 a 5 anos de prisão.

Restituição

Outra novidade da Declaração de Imposto de Renda 2023 é que o contribuinte que utilizar a Declaração pré-preenchida ou optar por receber a restituição via Pix, chave CPF, única permitida, terá prioridade no recebimento do valor devido, após as já previstas em lei, como contribuintes idosos com idade igual ou superior a 80 anos; contribuintes idosos com idade igual ou superior a 60 anos, deficientes e portadores de moléstia grave; contribuintes cuja maior fonte de renda seja o magistério.

As restituições do IR ocorrerão nas seguintes datas:

- 31/5 – Primeiro lote

- 30/6 – Segundo lote

- 31/7 – Terceiro lote

- 31/8 – Quarto lote

- 29/9 – Quinto e último lote

A consulta à restituição pode ser realizada na página da Receita Federal na Internet e nos aplicativos oficiais da instituição.

Campanha Destinação

É um sistema que permite a qualquer cidadão que declara seu Imposto de Renda pelo modelo completo a enviar parte do imposto ao Fundos dos Direitos da Criança e do Adolescente (FDCA), dos Direitos da Pessoa Idosa (FDPI), atividades audiovisuais, na área de cultura, além de projetos desportivos e paradesportivos.

Ninguém que participar do programa pagará mais imposto, nem terá sua restituição diminuída. O valor destinado será somado à restituição, atualizado pela Taxa Selic, ou o valor será abatido, no caso de imposto a pagar.

Automatize processos de gestão com a Clinicorp. Leia o artigo: Automatização de Processos: o que é e quais os seus benefícios

Conclusão

Durante a leitura desse blog, foi possível entender tudo o que você precisa saber para uma Declaração de Imposto de Renda para dentistas correta e assertiva. Seria importante considerar esse artigo de forma recorrente para não deixar passar nenhum erro nas suas declarações e evitar sofrer consequências.

Esse conteúdo é útil para todos que precisam entregar a Declaração de Imposto de Renda para dentistas, isso inclui profissionais donos de clínicas e consultórios e profissionais que trabalham de carteira assinada.

Se você quiser saber mais sobre como a Clinicorp pode ajudar a otimizar a gestão financeira da sua clínica, preencha o formulário abaixo e converse com nossos especialistas.